EDITORIAL

BIENVENU RAPHAEL

MONEYPITCH, UNE SOLUTION INNOVANTE

BONJOUR JEROME !

BILAN 2019, PERSPECTIVES 2020

QUE RETENIR DE LA LOI DE FINANCES 2020 ?

BIENVENU RAPHAEL

MONEYPITCH, UNE SOLUTION INNOVANTE

BONJOUR JEROME !

BILAN 2019, PERSPECTIVES 2020

QUE RETENIR DE LA LOI DE FINANCES 2020 ?

NEWSLETTER

FEVRIER 2020

EDITORIAL

2020 démarre sur les chapeaux de roue et les marchés financiers semblent vouloir toucher de nouveaux records. Mais jusqu’où les arbres peuvent-ils monter ? Reste-t-il des investissements à réaliser à des prix « raisonnables » ? Sur des fonds en Euro ? Sur les marchés côtés ? Dans le private equity ? En immobilier ? Sur de nouveaux produits dédiés à la retraite (tel le PER) ? Sans doute, mais avec une sélectivité une nouvelle fois renforcée !

Dans cette newsletter, Christophe MARTEAU nous donne son opinion sur les marchés, nous vous présentons l’un des gérants d’Herest et nous découvrons avec Me Alexis COULON une synthèse de la dernière loi de finance

Bonne lecture !

BIENVENU RAPHAEL

Nous avons la joie de vous annoncer que la famille Herest s’est agrandie en 2019 !

Noémie Beltrémieux, notre ingénieure patrimoniale, a donné naissance au petit Raphaël l’été dernier.

MONEYPITCH, UNE SOLUTION DIGITALE INNOVANTE

MoneyPitch est une solution digitale mise à la disposition de nos clients afin de les accompagner dans le pilotage de leur patrimoine.

À travers un portail et une application mobile sécurisés développés par Harvest, éditeur de référence de solutions digitales pour la gestion de patrimoine, nos clients disposent d’une vision 360° de leur situation budgétaire, financière et patrimoniale.

Sur internet ou depuis leur application mobile, nos clients disposent d’une vision globale et instantanée de leur situation, grâce à l’agrégation de l’ensemble de leurs avoirs : comptes courants et comptes cartes, épargne réglementée, comptes titres, portefeuilles de valeurs mobilières, PEA, assurance vie, épargne salariale, épargne retraite, crédits... Nos clients peuvent ainsi, 24h/24 et 7J/7, consulter la situation de leurs finances personnelles, et suivre l’évolution de leurs placements à l’aide de tableaux de bord thématiques.

MoneyPitch garantit un haut niveau de confidentialité des données personnelles via le chiffrement de toutes les données sensibles.

BONJOUR JEROME !

Nous laissons aujourd’hui la parole à l’un de nos associés fondateurs, Jérôme JAMBERT !

Jérôme JAMBERT

Bonjour Jérôme ! Parlez-nous un peu de votre parcours avant la création d’HEREST ?

J’ai découvert le métier de Conseil en Gestion de Patrimoine de façon inattendue, lors d’une conférence sur la transmission d’entreprises à laquelle j’ai assisté en 1995 : ce fut pour moi une révélation car j’avais trouvé ma vocation. Après 7 ans en tant que cadre chez BNPP PARIBAS et 6 ans en tant que Directeur Régional Haut de France chez Indosuez, nous avons, Aymeric MARY et moi, créés Herest en 2011.

Qu’est-ce qui vous a donné envie de vous lancer dans cette aventure entrepreneuriale ?

Bien sur l’envie d’entreprendre, comme mon père, mon oncle et beaucoup de clients dont je m’occupais. Mais aussi la volonté de pratiquer un métier (le conseil en gestion de fortune) et non un simple poste, de façon plus indépendante.

Vous êtes également passionné par le private equity, votre domaine d’expertise spécifique au sein d’HEREST.

Notre métier étant protéiforme, nous avons décidé au sein d’Herest de nous spécialiser. J’ai naturellement choisi l’univers du non-côté, un bon moyen de lier l’écosystème de la PME/ETI que je connais bien et la possibilité de suivre des actifs plus tangibles, plus « réels ».

Nous sélectionnons après analyse différents fonds (FCPR/FPCI), fonds de fonds ou mandats qui investissent dans différentes stratégies (capital développement/capital transmission, obligations/equity/immobilier…).

Si ces investissements cumulent risque et illiquidité et doivent donc représenter une part raisonnable du patrimoine, les rémunérations annuelles espérées (mais non garanties !) sont souvent importantes (de 5 à 7 % pour des sous-jacents obligataires et de 10 % à 12% pour les plus risqués des fonds actions).

Ces dernières années, notre métier a connu de nombreuses évolutions. Quelle est votre vision stratégique ?

L’environnement de taux bas, à mon sens durable, couplé à une évolution réglementaire importante nous impose un travail de refonte de notre métier en profondeur.

Je pense que l’expertise sera plus importante et plus recherchée demain qu’hier et que nous intégrerons de plus en plus des outils technologiques destinés à augmenter précision et efficacité.

La taille des cabinets de conseil devrait augmenter parallèlement : moins d’acteurs, plus gros et plus spécialisés donc.

BILAN 2019, PERSPECTIVES 2020

En 2018, le resserrement des conditions de crédit, couplées à un contexte géopolitique particulièrement tendu, avaient poussé les investisseurs à se retirer massivement des marchés financiers, notamment au dernier trimestre. La fin d’un cycle haussier de près de 10 ans semblait bel et bien venue.

C’était sans compter sur les banques centrales qui, début 2019, ont revu radicalement leurs stratégies d’intervention. Avec le retour des programmes de rachats d’actifs et des politiques de taux bas, voire négatifs, elles ont en effet de nouveau apporté un soutien massif à l’économie. Les flux de liquidité induits ont ainsi favorisé l’inflation de la majorité des actifs, qu’ils s’agissent aussi bien des actions que des obligations ou encore de l’immobilier.

A la grande surprise de la majorité des investisseurs, 2019 s’est finalement avérée être une excellente année avec des hausses proches de 25% sur l’ensemble des grands indices actions : +23% sur l’Eurostoxx 50 ; +23% sur le Cac 40 ; + 29% pour le S&P 500 ; +18% pour le Nikkei.

Cela doit-il nous faire oublier les doutes qui planent sur l’économie mondiale en 2020 ? Nous n’en sommes pas convaincus.

D’un point de vue monétaire, on constate d’une part une explosion des niveaux d’endettement. Les politiques volontaristes des banques centrales ont, d’une part, porté l’endettement à des niveaux records. Le ratio dette mondiale sur PIB mondial à 240% et le déficit américain à 5% suffisent à illustrer notre propos. Ces chiffres sont d’autant plus perturbants dans un contexte de haut de cycle économique.

Christophe MARTEAU - Associé-gérant

D’autre part, l’argent « gratuit » pourrait mener à une mauvaise affectation du capital. En quête de rendement, les agents économiques ont en effet tendance à privilégier des investissements dont le risque est mal rémunéré.

Sur le front de l’économie, les taux d’intérêt devraient certes rester à des niveaux très attractifs et venir en soutien de l’économie mais gare à la stagnation, voire à la dégradation, des indicateurs avancés d’activité. En effet, si les indices PMI des services se maintiennent jusqu’à présent, ils pourraient se retourner, comme c’est le cas côté industrie depuis plusieurs mois déjà.

Sur la scène géopolitique, la situation n’incite guère plus à l’optimisme en 2020 et les tensions internationales devraient continuer à alimenter la volatilité sur les marchés. Remise en question du multilatéralisme et de grands accords commerciaux internationaux par les Etats-Unis, Brexit, tensions au Moyen-Orient, menace d’épidémie mondiale constituent, entre autres, les ingrédients d’un cocktail qui pourrait s’avérer explosif.

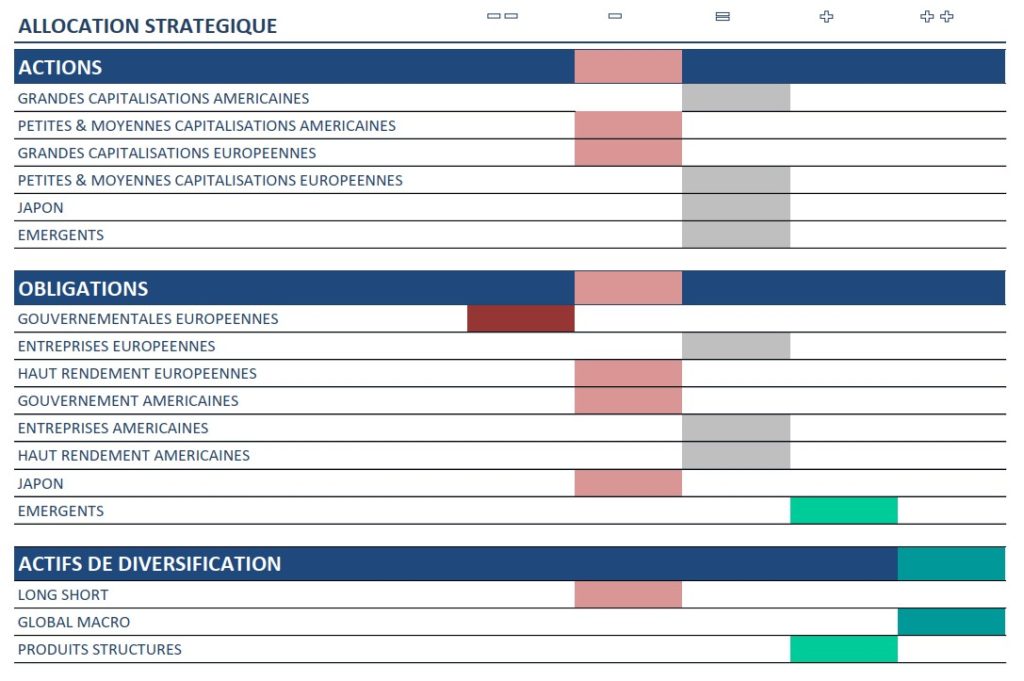

Dans ce contexte incertain, Herest maintient son biais prudent dans ses allocations, biais initié début 2018.

Notre vision des marchés est la suivante :

Sur le front de l’économie, les taux d’intérêt devraient certes rester à des niveaux très attractifs et venir en soutien de l’économie mais gare à la stagnation, voire à la dégradation, des indicateurs avancés d’activité. En effet, si les indices PMI des services se maintiennent jusqu’à présent, ils pourraient se retourner, comme c’est le cas côté industrie depuis plusieurs mois déjà.

Sur la scène géopolitique, la situation n’incite guère plus à l’optimisme en 2020 et les tensions internationales devraient continuer à alimenter la volatilité sur les marchés. Remise en question du multilatéralisme et de grands accords commerciaux internationaux par les Etats-Unis, Brexit, tensions au Moyen-Orient, menace d’épidémie mondiale constituent, entre autres, les ingrédients d’un cocktail qui pourrait s’avérer explosif.

Dans ce contexte incertain, Herest maintient son biais prudent dans ses allocations, biais initié début 2018.

Notre vision des marchés est la suivante :

Pour notre troisième édition, nous sommes heureux d’accueillir Maître Alexis COULON, directeur associé du cabinet FIDAL, spécialiste du droit fiscal et avocat au barreau de Valenciennes.

Alexis COULON

Que retenir de la loi de finances pour 2020 s’agissant de la fiscalité des particuliers ?

Après un début de mandat sur les chapeaux de roues (mise en place de la flat-tax, réforme des plus-values, suppression de l’ISF au profit de l’IFI…), la loi de finances pour 2020 qui a été votée définitivement le 28 décembre 2019 par l’Assemblée Nationale n’a pas dérogé à la règle de celles habituellement adoptées en milieu de mandats législatifs et présidentiels : Pas de révolutions fiscales, des adaptations propres aux sujets d’actualité, et beaucoup d’aménagements techniques.

Au demeurant et s’agissant des dispositions concernant la fiscalité et le patrimoine des particuliers, nous pouvons notamment retenir de cette loi de finances les nouveautés suivantes :

• Le barème de l’impôt sur le revenu a été aménagé via une réduction des deux premières tranches du barème. Cet avantage est toutefois neutralisé pour les contribuables taxables dans les tranches supérieures. A noter que les contribuables concernés par cette baisse ont été impactés dès le 1er janvier 2020 avec une baisse de leur taux de prélèvement à la source. Les abattements et différents seuils ont été par ailleurs revalorisés de 1%.

• Pour répondre à un fait d’actualité (résidence fiscale de Carlos GHOSN), le législateur a renforcé son arsenal pour imposer des nouveaux critères de domiciliation fiscale aux dirigeants de grandes entreprises françaises (chiffre d’affaires supérieur à 250 M d’€). Ce texte de circonstance peut en outre poser des difficultés au niveau de l’Impôt sur la Fortune Immobilière pour des dirigeants alors non-résidents, les commentaires administratifs seront attendus avec impatience…

• Le législateur a validé la suppression progressive de la taxe d’habitation d’ici 2023 avec un allégement calculé selon les revenus du foyer fiscal. Pour les contribuables qui n’étaient pas encore concernés par cette baisse, cette suppression se fera à hauteur de 30% en 2021, 65% en 2022 et 100% dès 2023. A noter que la taxe d’habitation est maintenue pour les résidences secondaires.

• Différents dispositifs fiscaux sont reconduits et/ou partiellement recentrés dans des conditions souvent plus restrictives (Pinel, Denormandie, Malraux, Cosse, Censi-Bouvard, Madelin, crédits d’impôts pour la transition énergétique…).

• La possibilité d’étaler l’indemnité de départ en retraite est supprimée à compter des revenus 2020.

• Le malus à l’achat des véhicules les plus polluants est une nouvelle fois alourdi.

Cet inventaire à la Prévert n’a – je vous l’accorde – rien de très séduisant et modifie donc essentiellement à la marge notre système fiscal. Gageons que les prochaines actualités fiscales soient plus attractives, certains sujets intéressants restant en discussion tel l’allégement des droits de donation et de succession. Affaire à suivre….